Khi Cục Dự trữ Liên bang Mỹ (Fed) xem xét cắt giảm lãi suất sâu hơn, suy nghĩ chung là điều này có thể gây áp lực lên đồng đô la Mỹ, vì lãi suất thấp hơn thường làm giảm sức hấp dẫn của đồng tiền này. Tuy nhiên, với các nhà giao dịch hiện đang định giá khoảng 163 điểm cơ bản (bps) cho việc cắt giảm lãi suất vào tháng 6 năm 2024, câu hỏi đặt ra là liệu vẫn còn tiềm năng nào cho giao dịch này hay không.

Nếu Fed quyết định cắt giảm lãi suất 25 điểm cơ bản mỗi cuộc họp từ bây giờ, sẽ có khoảng 150 bps cắt giảm lãi suất cho đến thời điểm tháng 6 năm 2024. Điều này cho thấy thị trường đang kỳ vọng nhiều hơn mức cắt giảm lãi suất dự kiến, và mức tăng 50 bps ban đầu cho cuộc họp vào tháng 11 đã phản ánh phần nào sự lạc quan quá mức. Tuy nhiên, những kỳ vọng này đã giảm xuống đáng kể sau bài phát biểu của Chủ tịch Fed Jerome Powell vào ngày hôm qua.

Vấn đề là hiện tại có hai khía cạnh cần xem xét:

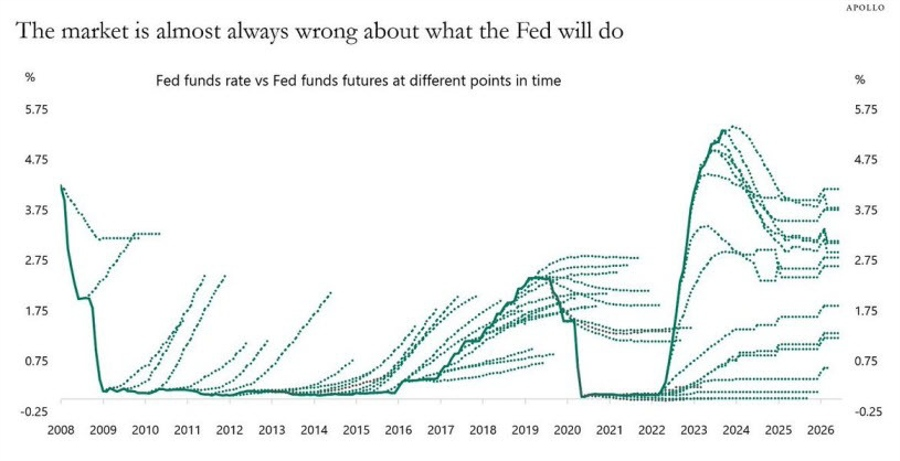

Lịch sử dự đoán sai của thị trường: Trong quá khứ, thị trường thường định giá quá cao hoặc quá thấp các động thái của Fed trong mỗi chu kỳ lãi suất. Ví dụ, trong các chu kỳ trước, thị trường đã có xu hướng phản ứng quá mức dựa trên các dự đoán ngắn hạn và điều chỉnh lại kỳ vọng khi có thêm thông tin.

Động lực kinh tế và thị trường toàn cầu: Việc Fed có tiếp tục cắt giảm lãi suất như kỳ vọng của thị trường hay không còn phụ thuộc vào các yếu tố như dữ liệu kinh tế trong nước, tình hình lạm phát, cũng như các điều kiện toàn cầu. Đặc biệt, nếu nền kinh tế Mỹ tiếp tục hoạt động tốt, Fed có thể không cần thực hiện các biện pháp cắt giảm mạnh như thị trường dự đoán.

Vì vậy, mặc dù thị trường hiện đang định giá một mức cắt giảm lãi suất tương đối lớn, nhưng có rủi ro rằng những kỳ vọng này có thể quá cao. Các nhà đầu tư cần cân nhắc kỹ lưỡng trước khi hoàn toàn dựa vào những dự đoán hiện tại về hành động của Fed, nhất là trong bối cảnh Fed vẫn đang giữ thái độ thận trọng và không có lộ trình cắt giảm lãi suất cụ thể.

The Kobeissi Letter (tháng 10 năm 2023)

Phân tích của bạn về sự không chính xác trong việc dự đoán chính sách của Fed là rất hợp lý, đặc biệt khi xét đến những gì đã xảy ra kể từ năm 2016. Thị trường đã có xu hướng định giá quá cao hoặc quá thấp các động thái của Fed, và điều này tiếp tục xuất hiện trong chu kỳ hiện tại. Kỳ vọng của thị trường vào đầu năm 2024 về việc cắt giảm mạnh lãi suất đã không hoàn toàn khớp với thực tế, như việc Fed chỉ thực hiện đợt cắt giảm đầu tiên vào tháng trước với 50 điểm cơ bản (bps), thay vì sáu đợt cắt giảm mà thị trường đã kỳ vọng vào tháng 12 năm ngoái.

Các yếu tố chính ảnh hưởng đến kỳ vọng lãi suất của thị trường:

Lịch sử sai lệch trong dự đoán động thái của Fed: Thị trường thường có xu hướng dự đoán sai hành động của Fed, đặc biệt là vào các giai đoạn đầu và cuối của chu kỳ lãi suất. Điều này có thể thấy rõ qua những kỳ vọng không thực tế về việc cắt giảm lãi suất mạnh vào đầu năm nay.

Fed chịu áp lực từ thị trường và dữ liệu: Fed đã chứng tỏ khả năng điều chỉnh chính sách khi chịu áp lực từ dữ liệu kinh tế và kỳ vọng thị trường. Ví dụ, tại hội nghị Jackson Hole, thị trường dự đoán Fed sẽ cắt giảm 25 bps, nhưng cuối cùng họ đã chọn giảm 50 bps. Fed có xu hướng tránh làm đảo lộn thị trường, đặc biệt là khi tình hình kinh tế trở nên xấu đi.

Kỳ vọng về việc cắt giảm lãi suất mạnh hơn: Thị trường hiện đang dự đoán Fed có thể tiếp tục cắt giảm mạnh lãi suất vào năm 2024, với một đợt cắt giảm 50 bps nữa trong tháng 11. Mặc dù Chủ tịch Powell đã cố gắng hạ thấp kỳ vọng này, nhưng nếu dữ liệu kinh tế tiếp tục yếu, Fed có thể sẽ phải hành động quyết liệt hơn.

Triển vọng kinh tế Mỹ và “hạ cánh mềm”: Dù Fed có cắt giảm mạnh, nền kinh tế Mỹ vẫn hướng tới một kịch bản “hạ cánh mềm”, khi tăng trưởng kinh tế vẫn duy trì ổn định. Điều này có thể khiến lãi suất quỹ Fed duy trì ở mức ít nhất 3% trong tương lai gần, tạo ra lợi thế cạnh tranh cho đồng đô la so với các nền kinh tế lớn khác.

So sánh lãi suất với các nền kinh tế khác: Mặc dù các ngân hàng trung ương khác như Ngân hàng Anh (BOE), Ngân hàng Dự trữ Úc (RBA), và Ngân hàng Dự trữ New Zealand (RBNZ) có thể theo kịp chu kỳ, Mỹ vẫn giữ vị thế tương đối mạnh. Ngân hàng Trung ương châu Âu (ECB) và Ngân hàng Quốc gia Thụy Sĩ (SNB) đều đang giữ lãi suất ở mức thấp hơn, và Nhật Bản cũng có thể gặp khó khăn trong việc tăng lãi suất.

Thị trường mới nổi và dòng tiền: Trong khi nhiều thị trường mới nổi không cắt giảm lãi suất mạnh trong chu kỳ này, dòng tiền nóng vào các thị trường mới nổi có thể ít đi, tạo điều kiện cho dòng vốn trở lại Mỹ, hỗ trợ đồng đô la.

Đồng đô la: “Áo sạch nhất trong đống quần áo bẩn”

Mặc dù đồng đô la Mỹ đã mất giá trong những tháng gần đây, khi so với các đồng tiền khác, nó vẫn được coi là tài sản an toàn và có lợi thế tương đối. Lịch sử cho thấy rằng, dù có những biến động ngắn hạn, đồng đô la thường quay trở lại vị trí dẫn đầu khi các yếu tố bất ổn kinh tế lắng xuống. Điều này có thể tiếp tục đúng sau khi chu kỳ cắt giảm lãi suất của Fed kết thúc.

Tổng kết

Khi bụi lắng xuống sau tất cả các đợt cắt giảm lãi suất, đồng đô la có thể vẫn giữ vững vai trò như một trong những đồng tiền mạnh nhất, đặc biệt là so với các đồng tiền của các nền kinh tế lớn khác. Triển vọng cho đồng đô la hiện nay có thể không quá tồi tệ như nhiều người lo ngại, và việc giữ vị thế lâu dài với đồng bạc xanh vẫn có thể là một chiến lược khả quan.

.png)